Semakin banyak pedagang, akademisi, dan pakar pasar obligasi khawatir bahwa pasar utang Treasury AS senilai $24 triliun dapat menuju ke krisis karena Federal Reserve memulai “pengetatan kuantitatif” dalam kewaspadaan tinggi bulan ini.

Dengan The Fed menggandakan kecepatan bahwa kepemilikan obligasinya akan “menggulung” neraca pada bulan September, beberapa bankir dan pedagang institusional khawatir bahwa likuiditas yang sudah berkurang di pasar Treasury dapat mengatur panggung untuk bencana ekonomi – atau, singkatnya, memiliki sejumlah kekurangan lainnya.

Di sudut-sudut Wall Street, beberapa telah menunjuk risiko ini. Peringatan yang sangat mencolok dikeluarkan awal bulan ini, ketika Bank of America BAC mengatakan,

Ahli strategi suku bunga Ralph Axel memperingatkan klien bank bahwa “likuiditas rendah dan ketahanan pasar Treasury merupakan salah satu ancaman terbesar bagi stabilitas keuangan global saat ini, mungkin lebih buruk daripada gelembung perumahan tahun 2004-2007”.

Bagaimana pasar Treasury biasa menjadi titik nol untuk krisis keuangan lainnya? Nah, Treasurys memainkan peran penting dalam sistem keuangan internasional, dengan hasil mereka menetapkan patokan untuk triliunan dolar dalam pinjaman, termasuk sebagian besar hipotek.

Imbal Hasil Obligasi Treasury 10 Tahun di Seluruh Dunia TMUBMUSD10Y,

Ini dianggap sebagai “tingkat bebas risiko” yang menetapkan garis dasar terhadap banyak aset lainnya – termasuk saham – dinilai.

Tetapi pergerakan besar dan tidak menentu dalam hasil Treasury bukan satu-satunya masalah: Karena obligasi itu sendiri digunakan sebagai jaminan bagi bank yang mencari pendanaan jangka pendek di “pasar repo” (sering digambarkan sebagai “jantung berdetak” dari sistem keuangan AS ) ada kemungkinan bahwa Jika pasar treasury terhenti lagi – hampir seperti yang terjadi di masa lalu – berbagai saluran kredit termasuk pinjaman perusahaan, rumah tangga dan pemerintah akan “berhenti,” tulis Axle.

Kami melihat: Kartu liar pasar saham: Apa yang perlu diketahui investor ketika Federal Reserve menyusutkan neraca lebih cepat

Tanpa ledakan massal, likuiditas yang buruk datang dengan sejumlah kelemahan lain bagi investor, pelaku pasar, dan pemerintah federal, termasuk biaya pinjaman yang lebih tinggi, peningkatan volatilitas antara aset dan – dalam satu contoh yang sangat ekstrem – kemungkinan bahwa pemerintah federal dapat gagal bayar. jika Lelang Perbendaharaan yang baru diterbitkan telah berhenti bekerja dengan benar.

Likuiditas yang berkurang telah menjadi masalah sejak sebelum The Fed mulai membiarkan neraca besar-besarannya sekitar $9 triliun menyusut pada bulan Juni. Tetapi bulan ini, perpecahan itu akan meningkat menjadi $95 miliar per bulan – kecepatan yang belum pernah terjadi sebelumnya, menurut dua ekonom Fed Kansas City yang menerbitkan makalah tentang risiko ini awal tahun ini.

Tidak didukung

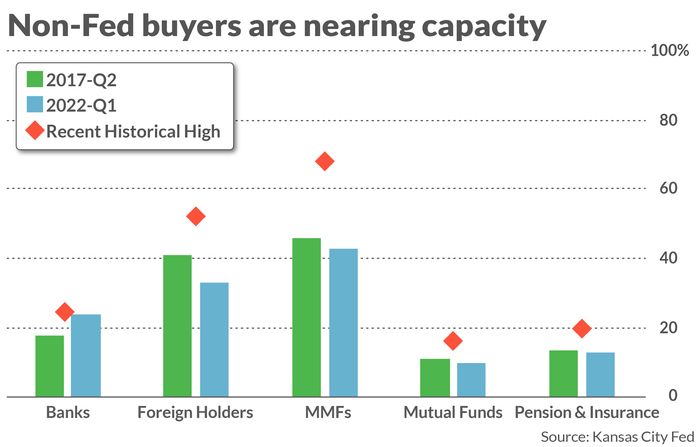

Menurut ekonom Fed Kansas City Rajdeep Sengupta dan Lee Smith, pelaku pasar lain yang mungkin membantu mengimbangi Fed yang kurang aktif sudah mencapai atau mendekati kapasitas dalam hal kepemilikan Treasury mereka.

Tidak didukung

Ini dapat memperburuk likuiditas yang buruk, kecuali kelas pembeli lain tiba – membuat periode pengetatan Fed saat ini jauh lebih kacau daripada episode sebelumnya, yang terjadi antara 2017 dan 2019.

“Ini Qt [quantitative tightening] “Sebuah episode bisa dimainkan dengan sangat berbeda, dan mungkin tidak akan setenang dan setenang episode sebelumnya,” kata Smith saat wawancara telepon dengan MarketWatch.

“Karena ruang neraca untuk bank lebih kecil dari tahun 2017, kemungkinan pelaku pasar lain harus turun tangan,” kata Sengupta selama panggilan tersebut.

Sengupta dan Smith mengatakan bahwa pada titik tertentu, pengembalian yang lebih tinggi akan menarik pembeli baru. Tetapi sulit untuk mengatakan berapa banyak peningkatan hasil yang diperlukan sebelum itu terjadi – meskipun The Fed telah menarik diri, pasar tampaknya akan mencari tahu.

Likuiditas sangat buruk sekarang

Likuiditas pasar treasury sudah pasti melemah untuk beberapa waktu sekarang, dengan berbagai faktor yang berperan, bahkan ketika The Fed masih mengumpulkan miliaran dolar dalam utang pemerintah per bulan, sesuatu yang baru berhenti dilakukan pada bulan Maret.

Sejak itu, pedagang obligasi telah memperhatikan volatilitas yang sangat tinggi di pasar yang biasanya dianggap lebih tenang.

Pada bulan Juli, tim ahli strategi suku bunga di Barclays Park,

Diskusikan gejala pasar treasury yang lemah dalam laporan yang disiapkan untuk klien bank.

Ini termasuk spread yang lebih luas antara penawaran dan permintaan. Spread adalah jumlah yang dikenakan oleh broker dan dealer untuk memfasilitasi perdagangan. Menurut para ekonom dan akademisi, spread kecil biasanya dikaitkan dengan pasar yang lebih likuid, dan sebaliknya.

Tetapi spread yang lebih luas bukan satu-satunya gejala: Volume telah turun secara dramatis sejak pertengahan tahun lalu, kata tim Barclays, karena spekulan dan pedagang semakin beralih ke pasar berjangka Treasury untuk melakukan perdagangan jangka pendek. Menurut data Barclays, total volume perdagangan nominal rata-rata perbendaharaan telah turun dari sekitar $3,5 triliun setiap empat minggu pada awal tahun 2022 menjadi lebih dari $2 triliun.

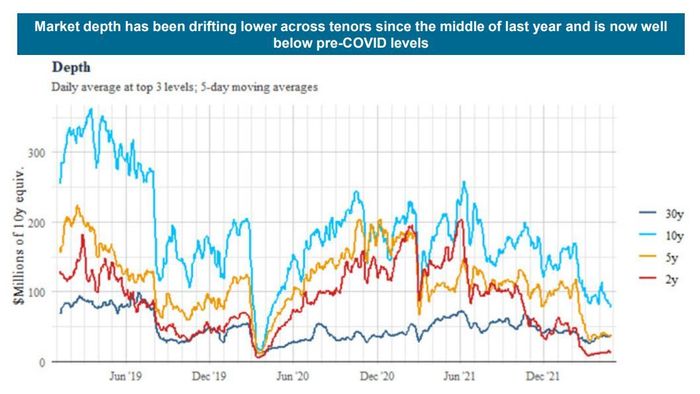

Pada saat yang sama, kedalaman pasar — jumlah dolar obligasi yang ditawarkan melalui dealer dan broker — telah memburuk secara dramatis sejak pertengahan tahun lalu. Tim Barclays mengilustrasikan tren ini dengan bagan di bawah ini.

Sumber: Barclays

Ukuran likuiditas lain di pasar obligasi mengkonfirmasi tren ini. Misalnya, ICE Bank of America Merrill Lynch MOVE Index, ukuran populer dari volatilitas pasar obligasi tersirat, berada di atas 120 pada hari Rabu, level yang mengindikasikan pedagang opsi sedang mempersiapkan lebih banyak lelang di pasar Treasury. Metrik ini mirip dengan Indeks Volatilitas CBOE, atau “VIX,” “skala ketakutan” Wall Street yang mengukur ekspektasi volatilitas di pasar saham.

Indeks MOVE mencapai hampir 160 pada bulan Juni, tidak jauh dari puncak 160,3 tahun 2020 yang terlihat pada 9 Maret tahun itu, tertinggi sejak krisis keuangan.

Bloomberg juga mempertahankan indeks likuiditas di surat berharga pemerintah AS dengan tanggal jatuh tempo lebih dari satu tahun. Indeks naik ketika Treasurys diperdagangkan jauh dari “nilai wajar” mereka, yang biasanya terjadi ketika kondisi likuiditas memburuk.

Ini mencapai hampir 2,7 pada hari Rabu, mendekati level tertinggi dalam lebih dari satu dekade, jika kita mengecualikan musim semi 2020.

Tekanan likuiditas memiliki dampak terbesar pada panjang ujung pendek kurva Treasury – karena Treasurys jangka pendek biasanya lebih rentan terhadap kenaikan suku bunga oleh Federal Reserve, serta perubahan ekspektasi inflasi.

Juga, Treasurys “di luar jangka panjang,” sebuah istilah yang digunakan untuk menggambarkan semua kecuali yang terbaru dari masalah Treasury setiap periode, telah terpengaruh lebih dari rekan-rekan mereka yang “melarikan diri”.

Karena likuiditas yang buruk ini, pedagang dan manajer portofolio memberi tahu MarketWatch bahwa mereka harus lebih berhati-hati tentang ukuran dan waktu perdagangan mereka karena volatilitas pasar meningkat.

“Likuiditas sangat buruk saat ini,” kata John Luke Tyner, manajer portofolio di Aptus Capital Advisors.

Kami memiliki empat atau lima hari dalam beberapa bulan terakhir di mana selama dua tahun Departemen Keuangan telah pindah lebih dari 20 [basis points] Dalam sehari. Ini jelas membuka mata.”

Tyner sebelumnya bekerja di kantor pendapatan tetap perusahaan di Duncan-Williams Inc. Dia telah menganalisis dan memperdagangkan produk pendapatan tetap sejak tidak lama setelah lulus dari University of Memphis.

Pentingnya menjadi penanya

Utang negara adalah aset cadangan global – sama seperti dolar AS adalah mata uang cadangan. Ini berarti bahwa bank sentral asing dimiliki secara luas dan membutuhkan akses ke dolar untuk membantu memfasilitasi perdagangan internasional.

Untuk memastikan Treasurys mempertahankan posisi ini, pelaku pasar harus dapat memperdagangkannya dengan cepat, mudah dan murah, ekonom Fed Michael Fleming menulis dalam makalah tahun 2001, Mengukur Likuiditas Pasar Treasury.

Fleming, yang masih bekerja di Federal Reserve, tidak menanggapi permintaan komentar. Tetapi ahli strategi suku bunga di JP Morgan Chase & Co. JPM,

kredit Suisse CS,

Dan TD Securities mengatakan kepada MarketWatch bahwa menjaga likuiditas yang cukup sama pentingnya hari ini – jika tidak lebih.

Status cadangan Treasurys memberi pemerintah AS manfaat yang tak terhitung, termasuk kemampuan untuk membiayai defisit besar yang relatif murah.

Apa yang dapat dia lakukan?

Ketika kekacauan menjungkirbalikkan pasar global pada musim semi 2020, pasar treasury bukannya tanpa dampak.

Seperti yang disebutkan oleh Kelompok Kerja Likuiditas Pasar Treasury G30 dalam sebuah laporan yang merekomendasikan metode untuk meningkatkan kinerja pasar treasury, dampaknya secara mengejutkan hampir menyebabkan pasar kredit global terhenti.

Sementara broker menarik likuiditas karena takut dibebani dengan kerugian, pasar treasury melihat pergerakan besar yang tampaknya tidak masuk akal. Hasil Treasury dengan jatuh tempo yang sama sekarang benar-benar tidak dapat dipecahkan.

Antara 9 Maret dan 18 Maret, margin penawaran dan permintaan meledak dan jumlah “kegagalan” perdagangan – yang terjadi ketika kesepakatan yang dipesan gagal karena salah satu rekanan tidak memiliki uang, atau aset – naik hampir tiga kali lipat dari tingkat normal.

The Fed akhirnya datang untuk menyelamatkan, tetapi pelaku pasar diberitahu, dan G-30 memutuskan untuk mengeksplorasi bagaimana menghindari terulangnya gejolak pasar ini.

Komite, yang diketuai oleh mantan Menteri Keuangan dan Presiden Fed New York Timothy Geithner, menerbitkan laporannya tahun lalu, yang mencakup serangkaian rekomendasi untuk membuat pasar Treasury lebih tangguh di saat-saat tertekan. Perwakilan G-30 tidak dapat memberikan komentar kepada penulis saat dihubungi oleh MarketWatch.

Rekomendasi termasuk menciptakan kliring global untuk semua perdagangan Treasury dan repo, menciptakan pemotongan peraturan untuk rasio leverage peraturan untuk memungkinkan pedagang menyimpan lebih banyak obligasi di pembukuan mereka, dan menciptakan pembelian kembali permanen di Federal Reserve.

Sementara sebagian besar rekomendasi dalam laporan belum diimplementasikan, The Fed telah membentuk fasilitas repo permanen untuk pedagang domestik dan asing pada Juli 2021. Komisi Sekuritas dan Bursa mengambil langkah-langkah menuju otorisasi kliring yang lebih sentral.

Namun, dalam pembaruan status yang dirilis awal tahun ini, kelompok kerja mengatakan fasilitas The Fed belum cukup jauh.

Pada hari Rabu, Komisi Sekuritas dan Bursa sedang bersiap untuk mengumumkan bahwa mereka akan mengusulkan aturan untuk membantu mereformasi dan mendisinfeksi bagaimana perdagangan Treasury, termasuk memastikan lebih banyak transaksi Treasury dilikuidasi secara terpusat, seperti yang direkomendasikan oleh G-30, MarketWatch melaporkan.

Sebagaimana dicatat oleh G-30, Ketua SEC Gary Gensler menyatakan dukungan untuk perluasan kliring Treasury terpusat, yang akan membantu meningkatkan likuiditas selama masa stres dengan membantu memastikan semua perdagangan diselesaikan tepat waktu tanpa hambatan.

Namun, jika regulator tampak berpuas diri dalam menangani risiko ini, mungkin karena ekspektasi mereka bahwa jika terjadi kesalahan, Federal Reserve dapat dengan mudah datang untuk menyelamatkan, seperti yang terjadi di masa lalu.

Tapi Axel dari Bank of America menganggap asumsi ini menyesatkan.

“Secara struktural tidak masuk akal untuk utang publik AS menjadi semakin tergantung pada pelonggaran kuantitatif federal. The Fed adalah pemberi pinjaman terakhir untuk sistem perbankan, bukan pemerintah federal,” tulis Axel.

– Vivian Lu Chen berkontribusi pada laporan

“Penggemar bir. Sarjana budaya pop yang setia. Ninja kopi. Penggemar zombie jahat. Penyelenggara.”

More Stories

Haruskah Anda membiayai kembali sekarang atau menunggu?

Laporan: Kroger Co. menaikkan harga susu dan telur melebihi biaya inflasi, kesaksian eksekutif

Saham raksasa chip kecerdasan buatan Nvidia menurun meskipun rekor penjualannya mencapai $30 miliar